一、遺產稅計算公式

(遺產總額-免稅額-扣除額)x稅率-累進差額-扣抵稅額與利息=須繳遺產稅

第一步:遺產總額怎麼算

很多人會問,「律師,請問不動產是以市價還是公告現值?」,陳律師這邊直接幫你整理出一張表,以及國稅局評估的文件,讓你一次瞭解!

第二步:扣掉免稅額、扣除額

(一) 依據財政部的公告,目前113年度的遺產稅「免稅額」是1333萬元。

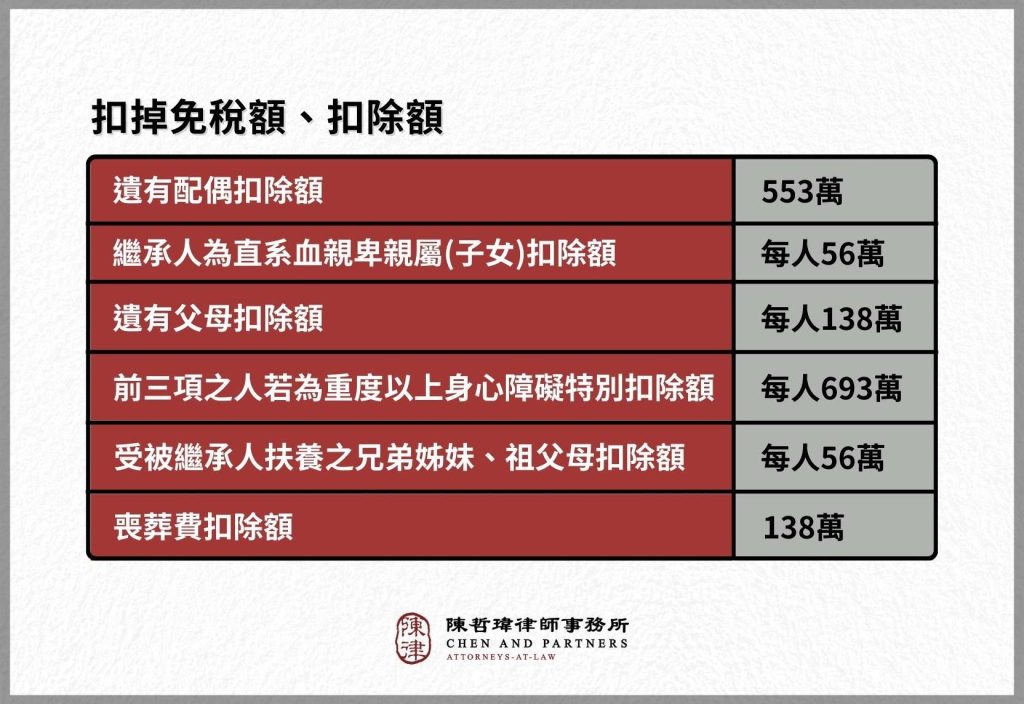

(二) 若被繼承人死亡時,除了「免稅額」可以扣1333萬元以外,若有符合下列這些項目,則也可以算入遺產總額的「扣除額」!

第三步:乘以「遺產稅率」、減去累進差額

1. 「遺產總額」減去前述「免稅額」與「扣除額」後,看剩下的「遺產淨額」在下列哪個區間內,來判斷自己屬於哪個「遺產稅率」與「累進差額」級距:

2. 確定自己的級距後,將前面的「遺產總額」扣掉「免稅額」、「扣除額」後,剩下的數字再去乘以「遺產稅率」、並減去累進差額,就約等同於你所需繳納的遺產稅!

二、如何降低遺產稅?

方法一:購買資產壓縮工具:不動產

- 大家參考前面的「遺產總額估價表」可以發現,在計算遺產稅時,「不動產」並非以「市價」計算,而是以「公告現值」與「評定價格」去算,而有在買賣不動產的朋友一定知道,「公告現值」與「評定價格」大概僅為市價的20%而已。因此2000萬的現金與市價2000萬的房子,可能同樣都是價值2000萬,但現金卻需要扎扎實實的以2000萬元納入遺產總額計算,但不動產卻可能僅需要以400萬元的「公告現值」計算就好,大幅降低了遺產總額!

- 因此,如果你有一堆現金,又擔心被課高額的遺產稅的話,或許可以考慮透過繼承「不動產」的方式,來壓縮遺產總額!

方法二:生前贈與

贈與稅免稅額每人一年244萬元:

- 父母也可以運用每年244萬元的贈與稅免稅額額度,將財產趕快在生前就贈與給子女。子女便可運用受贈的金錢,去購買房產或為其他投資。

- 而244萬元是每人的免稅額,因此如果夫妻各自都贈與給小孩的話,則每年可以贈與488萬元!

每人一年2811萬元以下,課10%贈與稅

- 有些人會覺得每年244萬元的額度太小了,現在一棟台北市的房子都要3000多萬了,難道要我分10幾年贈與給我的小孩嗎?

- 這時,可以運用贈與稅2811萬元的級距,雖然會被課徵10%的贈與稅,但至少可以一次就贈與近3000萬出去,而不用分個好多年去贈與。

方法三:善用保險工具

- 依據遺贈稅法規定,人壽保險金如是約定被繼承人死亡時,給付所指定的受益人,那這種保險金就可不計入遺產總額。

- 因此,同樣一筆錢,若是透過經過律師與保險公司共同規畫出來的傳承保單,同樣都可以給予到想要給的人手上,但卻不需要繳納遺產稅!

- 而這種「人壽保險金」,是要計入「個人基本所得額」去計算。但保險死亡給付的個人最低稅負「免稅額」為3740萬元,因此就算是以所得稅去計算,也有相當大的免稅空間去規劃!

三、預留遺產稅很重要!

- 在辦理繼承程序時, 若要請領父母遺留下來的遺產,必須要先到國稅局「完納遺產稅」才有辦法請領遺產,如果沒有完納,則遺產就會卡在那邊無法繼承。因此,常常落得繼承人要想領龐大的遺產前,必需要四處借錢、籌措遺產稅的錢的窘境。

- 然而,因為死亡給付之「人壽保險」並非遺產,毋須經過繁複的繼承登記手續,受益人便可以直接向保險公司請領這筆「保險金」,再用來支付高額的遺產稅。因此律師建議,如果擔心子女將來繼承自己的遺產,可能面臨到「繳不出遺產稅」的狀況時,可以趕快諮詢律師,透過保險的規劃,幫子女預留好「遺產稅額」,使子女可以順利、快速地完成繼承手續。